金融工程6(期权).pptx

合集下载

金融工程6期权课件

• (2)赌场老板在经历了这次赌局之后,没有赢得任何 新的价值。他仍然只拥有自己价值百万的赌场。所有 那些他吸引来对冲风险的赌客,可以被看作是赌场老 板购买的套期保值的合约。这个赌场模型再次提醒

我们M&M定理和有效金融市场的正确性。

PPT学习交流

Байду номын сангаас

11

二叉树期权定价模型

—买方期权均衡的价格确定

• 假设有一位投资人,他希望投资购买微软公司 的股票。当前市场上,微软的股价是每股100美 元。他预期一年以后微软股价有可能是110美元, 也有可能是90美元。

PPT学习交流

3

期权的基本逻辑

• 期权(Option)是以事先确定的价格,允许投资人在 未来一段时间内买入或者卖出某项资产的权力。 简而言之,其他投资方法都需要投资人事先对不 确定性的事件采取行动,投资的成败也就取决于 投资人对不确定性事件的事先判断。

• 而期权则是在收到新信息之后,再采取行动的权 力,这是处理不确定性的最好办法。因此,期权 普遍存在于金融的各个领域。

• 案例6-1 中国农民的智慧—板蓝根价格不确定性的交易

• 板蓝根的价格和板蓝根的风险被分离成两个交易标的:现货和期权

• 期权交易的就是不确定性(或风险)

PPT学习交流

4

例:IBM公司“定单的困惑”

• 有客户向IBM公司定购2500万美元的特殊电脑系

????? 统。而IBM公司目前尚无现成的能力来提供全套解

• 应该等于;

• 投资人在年初用100美元购买无风险国债并持有 一年之后的总收益。

公式:C=S—X/(1+r)

9 0 C (1 8 % 1 )(0 1 8 0 %)

C = 16.67美元

我们M&M定理和有效金融市场的正确性。

PPT学习交流

Байду номын сангаас

11

二叉树期权定价模型

—买方期权均衡的价格确定

• 假设有一位投资人,他希望投资购买微软公司 的股票。当前市场上,微软的股价是每股100美 元。他预期一年以后微软股价有可能是110美元, 也有可能是90美元。

PPT学习交流

3

期权的基本逻辑

• 期权(Option)是以事先确定的价格,允许投资人在 未来一段时间内买入或者卖出某项资产的权力。 简而言之,其他投资方法都需要投资人事先对不 确定性的事件采取行动,投资的成败也就取决于 投资人对不确定性事件的事先判断。

• 而期权则是在收到新信息之后,再采取行动的权 力,这是处理不确定性的最好办法。因此,期权 普遍存在于金融的各个领域。

• 案例6-1 中国农民的智慧—板蓝根价格不确定性的交易

• 板蓝根的价格和板蓝根的风险被分离成两个交易标的:现货和期权

• 期权交易的就是不确定性(或风险)

PPT学习交流

4

例:IBM公司“定单的困惑”

• 有客户向IBM公司定购2500万美元的特殊电脑系

????? 统。而IBM公司目前尚无现成的能力来提供全套解

• 应该等于;

• 投资人在年初用100美元购买无风险国债并持有 一年之后的总收益。

公式:C=S—X/(1+r)

9 0 C (1 8 % 1 )(0 1 8 0 %)

C = 16.67美元

期权(课堂PPT原创)ppt文档全文预览

做市商提供买卖报价,承担流动性 提供者的角色,有助于市场的价格 发现和稳定性。

竞价机制

投资者通过竞价方式买卖期权合约, 交易所按照价格优先、时间优先的 原则进行撮合成交。

投资者适当性管理

投资者分类

根据投资者的风险承受能 力和投资经验,将投资者 分为专业投资者和普通投 资者。

适当性评估

对投资者进行适当性评估, 确保其了解期权市场的风 险并具备相应的风险承受 能力。

投资者教育

开展投资者教育活动,提 高投资者对期权市场的认 知和风险意识。

CHAPTER 03

期权定价模型与方法

Black-Scholes模型原理及应用

模型假设

股票价格服从对数正态 分布,无风险利率和波 动率恒定,无交易费用

和税收等。

定价公式

通过求解偏微分方程得 到期权价格公式,包括 欧式看涨期权、欧式看

期权(课堂PPT原 创)ppt文档全文预览

目录

• 期权基本概念与原理 • 期权市场与交易制度 • 期权定价模型与方法 • 期权策略类型与运用 • 期权风险管理技巧与实践 • 期权产品创新与发展趋势

CHAPTER 01

期权基本概念与原理

期权定义及分类

定义

期权是一种合约,赋予持有人在某一 特定日期或该日之前的任何时间以固 定价格购进或售出一种资产的权利。

CHAPTER 02

期权市场与交易制度

全球主要期权市场概述

1 2

芝加哥期权交易所(CBOE) 全球最大、最活跃的期权交易所,提供多元化的 期权产品。

欧洲期货交易所(Eurexห้องสมุดไป่ตู้ 欧洲领先的衍生品交易所,提供广泛的股票期权 和指数期权。

3

香港交易所(HKEX)

竞价机制

投资者通过竞价方式买卖期权合约, 交易所按照价格优先、时间优先的 原则进行撮合成交。

投资者适当性管理

投资者分类

根据投资者的风险承受能 力和投资经验,将投资者 分为专业投资者和普通投 资者。

适当性评估

对投资者进行适当性评估, 确保其了解期权市场的风 险并具备相应的风险承受 能力。

投资者教育

开展投资者教育活动,提 高投资者对期权市场的认 知和风险意识。

CHAPTER 03

期权定价模型与方法

Black-Scholes模型原理及应用

模型假设

股票价格服从对数正态 分布,无风险利率和波 动率恒定,无交易费用

和税收等。

定价公式

通过求解偏微分方程得 到期权价格公式,包括 欧式看涨期权、欧式看

期权(课堂PPT原 创)ppt文档全文预览

目录

• 期权基本概念与原理 • 期权市场与交易制度 • 期权定价模型与方法 • 期权策略类型与运用 • 期权风险管理技巧与实践 • 期权产品创新与发展趋势

CHAPTER 01

期权基本概念与原理

期权定义及分类

定义

期权是一种合约,赋予持有人在某一 特定日期或该日之前的任何时间以固 定价格购进或售出一种资产的权利。

CHAPTER 02

期权市场与交易制度

全球主要期权市场概述

1 2

芝加哥期权交易所(CBOE) 全球最大、最活跃的期权交易所,提供多元化的 期权产品。

欧洲期货交易所(Eurexห้องสมุดไป่ตู้ 欧洲领先的衍生品交易所,提供广泛的股票期权 和指数期权。

3

香港交易所(HKEX)

期权知识PPT课件

05

期权的应用场景

对冲风险

投资者可以通过买入或卖出期 权来对冲潜在的风险,以减少

因市场波动带来的损失。

期权可以为投资者提供一种 有效的风险管理工具,帮助 其降低投资组合的整体风险

。

在市场不确定性较高的情况下 ,期权可以作为一种有效的风 险分散手段,降低投资组合的

波动性。

套期保值

投资者可以通过买入或卖出期权来对冲特定的资 产风险,以实现资产的保值。

买入看跌期权

当预期某资产价格下跌时,买入看跌 期权可获得赚取收益的权利,但需支 付相应的期权费。

卖出期权策略

卖出看涨期权

当预期某资产价格上涨时,卖出看涨 期权可获得赚取收益的权利,但需承 担相应的义务。

卖出看跌期权

当预期某资产价格下跌时,卖出看跌 期权可获得赚取收益的权利,但需承 担相应的义务。

组合期权策略

流动性风险

期权交易可能面临市场流动性 不足的风险。

操作风险

期权交易中可能出现的操作失 误或系统故障。

风险度量与评估

波动率

01

衡量期权价格波动幅度的指标,可用历史波动率或隐含波动率

表示。

Delta、Gamma、Theta等

02

用于量化风险和评估期权价格变动的敏感性指标。

VaR(Value at Risk)

无的重要因素之一。 在无风险利率水平较高的情况下,持有者更倾 向于持有期权合约以获取收益。

无风险利率的变动对长期期权价格的影响更为 显著。当无风险利率下降时,看涨期权的价格 通常会上涨,而看跌期权的价格则会下跌。

标的资产的波动性

01

影响期权价格的重要因素

02

标的资产的波动性是指资产价格的变动程度。波动性越大,意 味着资产价格的不确定性越高,因此期权的价格也越高。

金融工程期权交易策略.pptx

25

第26页/共31页

26

第27页/共31页

27 条式组合

第28页/共31页

28 带式组合

第29页/共31页

29 宽跨式组合

第30页/共31页

感谢您的观看!

30

第31页/共31页

盈亏

50

0

-50 0

股票与期权组合

50 X 期权到期时的股价

股票盈亏 期权盈亏 组合的总盈亏 协议价格

100

5

第6页/共31页

差价(Spreads)组合是指持有相同期限、不同协议价 格的两个或多个同种期权头寸组合(即同是看涨期权,或者同是 看跌期权), 主要类型有牛市差价组合、熊市差价组合、蝶 式差价组合等。

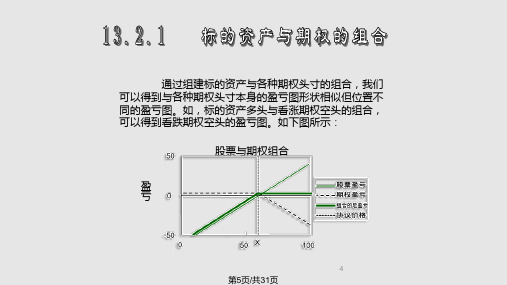

通过组建标的资产与各种期权头寸的组合,我们 可以得到与各种期权头寸本身的盈亏图形状相似但位置不 同的盈亏图。如,标的资产多头与看涨期权空头的组合, 可以得到看跌期权空头的盈亏图。如下图所示:

股票与期权组合

盈 亏

4

第5页/共31页

下图反映了标的资产多头与看跌期权多头组合的盈亏 图,标的资产空头与看跌期权空头组合的盈亏图刚好相反。

13

第14页/共31页

蝶式差价组合

蝶式差价(Butterfly Spreads)组合是由 四份具有相同期限、不同协议价格的同种期权头寸 组成。

14

第15页/共31页

看涨期权的正向蝶式差价组合,它由协议价格分别为X1和X3的 看涨期权多头和两份协议价格为X2的看涨期权空头组成。

15

第16页/共31页

6

第7页/共31页

牛市差价组合

牛市差价组 合是由一份看 涨期权多头与 一份同一期 限较高协议价 格的看涨期权 空头组成。

第26页/共31页

26

第27页/共31页

27 条式组合

第28页/共31页

28 带式组合

第29页/共31页

29 宽跨式组合

第30页/共31页

感谢您的观看!

30

第31页/共31页

盈亏

50

0

-50 0

股票与期权组合

50 X 期权到期时的股价

股票盈亏 期权盈亏 组合的总盈亏 协议价格

100

5

第6页/共31页

差价(Spreads)组合是指持有相同期限、不同协议价 格的两个或多个同种期权头寸组合(即同是看涨期权,或者同是 看跌期权), 主要类型有牛市差价组合、熊市差价组合、蝶 式差价组合等。

通过组建标的资产与各种期权头寸的组合,我们 可以得到与各种期权头寸本身的盈亏图形状相似但位置不 同的盈亏图。如,标的资产多头与看涨期权空头的组合, 可以得到看跌期权空头的盈亏图。如下图所示:

股票与期权组合

盈 亏

4

第5页/共31页

下图反映了标的资产多头与看跌期权多头组合的盈亏 图,标的资产空头与看跌期权空头组合的盈亏图刚好相反。

13

第14页/共31页

蝶式差价组合

蝶式差价(Butterfly Spreads)组合是由 四份具有相同期限、不同协议价格的同种期权头寸 组成。

14

第15页/共31页

看涨期权的正向蝶式差价组合,它由协议价格分别为X1和X3的 看涨期权多头和两份协议价格为X2的看涨期权空头组成。

15

第16页/共31页

6

第7页/共31页

牛市差价组合

牛市差价组 合是由一份看 涨期权多头与 一份同一期 限较高协议价 格的看涨期权 空头组成。

期权课件(金融工程章节课件)

(二 )

看涨期权空头

现在,假设我们预计股票A的价格会下跌,那么,我们会卖 出看涨期权(执行价格为100元,期权费为5元)。请大家 画一下看涨期权空头的损益图。

+5

95 -5

100

105

110

不行权段

+5 -5

行权段

95 100 105我们买入一份股票B的看跌期权。在这份合同中,股 票A的协议价格为100元,期限为半年,期权费为5元。请 大家回答下列问题: 1.半年后,股票B的价格变为95元时,我们会不会行权? 若行权,能赚多少钱?若股价变为90元呢? 2.半年后,股票B的价格变为100元时,会不会行权? 若行权,能赚多少钱?若股价变为105元呢? 请大家按照如下要求画图:横轴代表股票B的价格,纵轴 代表买入看跌期权的损益(正为收入,负为损失)

(一)期权价格的上限

1.看涨期权的上限

因为看涨期权多头是有权以协议价格购买标的资产,而 再任何情况下,期权的价值都不会超过标的资产的价格, 则标的资产的价格是看涨期权价格的上限,用公式表示:

美式 C

≤

欧式 c≤ S

S

(一)期权价格的上限

2.看跌期权的上限

因为美式看跌期权的多头卖出标的资产的最高价值只能为X, (看跌就是预期价格下降,所以合约上签订的价格X就是看 跌期权多方能卖出的最高价值)则,美式看跌期权价格不 应该超过上限X,即有: P ≤ X 而欧式看跌期权只能在到期日T时执行,在T时刻,其最高 价值为X,所以欧式看跌期权p不能超过X的现值,即有:

+5

90 -5

95

100

105

行权段

不行权段

请注意价格为95元的那个点,此时对于看跌期权多头是不赔不赚的。 所以这个点叫“盈亏平衡点”。 还要注意价格100元的那个点,100元是股票B的看跌期权的协议价格, 大家可以清楚地看到,如果股票B的价格低于100元,我们就会行使权 利,卖出一股B股票;如果高于是100元,由于执行价高于市场价,所 以我们不会行权。

期权(课堂原创)ppt幻灯片

功能

期权具有规避风险、增加收益、 优化投资组合等功能,是金融市 场重要的风险管理工具。

行权价格与到期日

行权价格

又称执行价格,是期权合约规定的、 买方有权按此价格买入或卖出标的资 产的价格。

到期日

期权合约规定的、期权买方有权行使 权利的最后日期。欧式期权只能在到 期日行权,美式期权可以在到期日及 之前的任何时间行权。

二叉树图。

定价过程

从二叉树末端开始,逆向计算每 个节点的期权价值,直至得到初

始时刻的期权价格。

参数设定

确定股票价格上涨和下跌幅度, 以及无风险利率等参数。

蒙特卡罗模拟法在定价中应用

模拟原理

利用随机数生成器模拟股票价格的随机运动过程 。

定价步骤

生成大量随机路径,计算每条路径下的期权收益 ,求平均值得到期权价格。

卖出看跌期权(Short Put)

收取权利金,承担在到期日以约定价格买入标的资产的义务。

组合策略构建和优化

跨式组合(Straddle)

同时买入相同行权价格的看涨和看跌期权,适用于预期标的资产价格 大幅波动的情况。

宽跨式组合(Strangle)

买入不同行权价格的看涨和看跌期权,降低成本并扩大盈利空间。

供依据。

04

期权交易策略与风险管理

基本交易策略介绍

买入看涨期权(Long Call)

预期标的资产价格上涨时采取的策略,支付权利金获得买入标的资产 的权利。

买入看跌期权(Long Put)

预期标的资产价格下跌时采取的策略,支付权利金获得卖出标的资产 的权利。

卖出看涨期权(Short Call)

收取权利金,承担在到期日以约定价格卖出标的资产的义务。

03

期权定价模型与方法

期权具有规避风险、增加收益、 优化投资组合等功能,是金融市 场重要的风险管理工具。

行权价格与到期日

行权价格

又称执行价格,是期权合约规定的、 买方有权按此价格买入或卖出标的资 产的价格。

到期日

期权合约规定的、期权买方有权行使 权利的最后日期。欧式期权只能在到 期日行权,美式期权可以在到期日及 之前的任何时间行权。

二叉树图。

定价过程

从二叉树末端开始,逆向计算每 个节点的期权价值,直至得到初

始时刻的期权价格。

参数设定

确定股票价格上涨和下跌幅度, 以及无风险利率等参数。

蒙特卡罗模拟法在定价中应用

模拟原理

利用随机数生成器模拟股票价格的随机运动过程 。

定价步骤

生成大量随机路径,计算每条路径下的期权收益 ,求平均值得到期权价格。

卖出看跌期权(Short Put)

收取权利金,承担在到期日以约定价格买入标的资产的义务。

组合策略构建和优化

跨式组合(Straddle)

同时买入相同行权价格的看涨和看跌期权,适用于预期标的资产价格 大幅波动的情况。

宽跨式组合(Strangle)

买入不同行权价格的看涨和看跌期权,降低成本并扩大盈利空间。

供依据。

04

期权交易策略与风险管理

基本交易策略介绍

买入看涨期权(Long Call)

预期标的资产价格上涨时采取的策略,支付权利金获得买入标的资产 的权利。

买入看跌期权(Long Put)

预期标的资产价格下跌时采取的策略,支付权利金获得卖出标的资产 的权利。

卖出看涨期权(Short Call)

收取权利金,承担在到期日以约定价格卖出标的资产的义务。

03

期权定价模型与方法

金融工程概论课件 - 期权(二叉树)

主要内容

z 期权合约及市场运作 z 期权交易策略 z 股票期权的性质 z 期权定价

¾ 二叉树 ¾ BS模型

z 股指期权、货币期权与期货期权 z 期权价格的敏感性及套期保值

期权定价——二叉树 (binomial tree)

z 二叉树用来表示在期权期限内可能会出现的股票 价格变动的路径。

Su

fu

S

f

Sd

40

9.4636

72

0

48

4

32

20

p = e0.05*1 − 0.8 = 0.6282 1.2 − 0.8

fu = e−0.05 (0.6282 * 0 + 0.3718 * 4) = 1.4147

fd = e−0.05 (0.6282 * 4 + 0.3718 * 20) = 9.4636

f = e−0.05 (0.6282*1.4147 + 0.3718*9.4636)

d = 1 = 0.7408 1.3499

p = e0.05 − 0.7408 = 0.5097 1.3499 − 0.7408

e0.05 = 1.0513

e0.3 = 1.3499

期权定价——二叉树 (binomial tree)

z 二叉树定价的一般方法

(ud (=u1)d = 1)

倒推定价法

j

9 支付红利率 9 支付红利额

期权定价——二叉树 (binomial tree)

z 对于不同标的资产

p= a−d u−d

a = e(r−q)Δt a = e(r−rf )Δt

a =1

支付连续股息收益率股票或股指 货币

期货

u = eσ Δt d = e−σ Δt

z 期权合约及市场运作 z 期权交易策略 z 股票期权的性质 z 期权定价

¾ 二叉树 ¾ BS模型

z 股指期权、货币期权与期货期权 z 期权价格的敏感性及套期保值

期权定价——二叉树 (binomial tree)

z 二叉树用来表示在期权期限内可能会出现的股票 价格变动的路径。

Su

fu

S

f

Sd

40

9.4636

72

0

48

4

32

20

p = e0.05*1 − 0.8 = 0.6282 1.2 − 0.8

fu = e−0.05 (0.6282 * 0 + 0.3718 * 4) = 1.4147

fd = e−0.05 (0.6282 * 4 + 0.3718 * 20) = 9.4636

f = e−0.05 (0.6282*1.4147 + 0.3718*9.4636)

d = 1 = 0.7408 1.3499

p = e0.05 − 0.7408 = 0.5097 1.3499 − 0.7408

e0.05 = 1.0513

e0.3 = 1.3499

期权定价——二叉树 (binomial tree)

z 二叉树定价的一般方法

(ud (=u1)d = 1)

倒推定价法

j

9 支付红利率 9 支付红利额

期权定价——二叉树 (binomial tree)

z 对于不同标的资产

p= a−d u−d

a = e(r−q)Δt a = e(r−rf )Δt

a =1

支付连续股息收益率股票或股指 货币

期货

u = eσ Δt d = e−σ Δt

PPT精品课件金融工程06OptionsPrici

期权

12

BSM随机微分方程——推导

1. f表示股票衍生工具的价值,则它是股价与时间的函数

dS Sdt Sdz

df

f S

S

f t

1 2

2 f S 2

2

S

2

dt

f Sdz

S

2. 离散形式

S St Sz

f

f S

S

f t

1 2

2 f S 2

2

S

2

t

f Sz

S

期权

13

BSM随机微分方程——推导

2. 如果 f S, t 不满足BSM方程,它是某种衍生工具的

价格,那么该衍生工具的交易必然导致套利机会

期权

17

风险中性定价(risk-neutral valuation)

1. Black-Scholes-Merton方程不包含股票收益率,说 明衍生工具的价值与投资者的风险偏好无关。因此, 在定价衍生工具时,可以采用任何风险偏好,特别地, 可以假设投资者是风险中性的

在风险中性世界中,所有证券的期望收益率都等于无 风险利率

2. 风险中性定价的一般程序

假设标的资产的期望收益率等于无风险利率

计算衍生工具在到期日的期望支付(payoff)

把期望支付按无风险利率贴现

3. 风险中性定价是求解BSM方程的一种人造方法,用该 方法求得的解适用于任何投资者(不仅限于风险中性 的投资者)

T S0

2

2

,

T

2. 与瞬时期望收益率的差异

S t, t

S

3. 约定:在没有特别声明的情况下,股票收益率指瞬时

期望收益率

期权

11

BSM随机微分方程——假设