托宾q值影响投资了吗——对我国投资理性的另一种检验

托宾Q理论在我国的应用与完善综述

托宾Q理论在我国的应用与完善综述托宾Q理论(Tobin's q theory)是由美国经济学家詹姆斯·托宾(James Tobin)提出的一种投资理论。

该理论主要研究企业资本投资与资本市场的关系,对于理解企业投资决策和资源配置具有重要的指导作用。

本文将综述托宾Q理论在我国的应用与完善情况,从理论基础、应用状况和存在问题等方面进行分析。

一、托宾Q理论的理论基础托宾Q理论最早形成于20世纪60年代,是基于投资决策的微观经济理论。

该理论的核心概念是企业的市场价值和实际投资之间的比率Q值,Q值大于1时,企业会增加投资;Q值小于1时,企业会减少投资。

托宾Q可以理解为企业投资动机的指标,企业在决策投资时会比较Q值与1的大小,以决定是否进行投资活动。

二、托宾Q理论在我国的应用状况在我国,托宾Q理论得到了广泛的应用。

首先,在宏观层面,托宾Q可以用于评估宏观经济政策的效果。

例如,通过对我国宏观经济数据进行分析,可以计算出整个经济系统的Q值,以判断宏观经济政策的合理性和有效性。

其次,在微观层面,托宾Q可以用于评估企业投资风险和回报。

通过计算企业的Q值,可以判断企业是否存在低效率投资和资源浪费的问题,并为企业提供决策建议。

托宾Q理论在我国的应用也存在一些问题。

首先,托宾Q理论难以准确计算企业的市场价值。

在我国,由于市场体系的不完善和企业信息披露制度的不健全,企业的市场价值往往无法准确估计,进而导致Q值的计算结果存在较大的误差。

其次,托宾Q理论在衡量企业实际投资时忽视了其他因素的影响。

企业投资决策不仅受到Q值的影响,还受到政策环境、市场需求等多种因素的影响,托宾Q理论在这些方面的表达能力相对较弱。

三、完善托宾Q理论在我国的应用为了进一步完善托宾Q理论在我国的应用,可以采取以下措施。

首先,加强市场监管和信息披露制度建设,提高企业市场价值的可准确估计性。

其次,加强对企业投资决策的全面分析,考虑其他因素对企业投资的影响。

Tobin’s Q 值评估地产企业投资价值的适用性分析

Tobin’s Q 值评估地产企业投资价值的适用性分析【摘要】本文通过对Tobin’s Q 值在评估地产企业投资价值中的适用性进行分析,旨在探讨该指标在地产投资领域的实际应用和价值。

文章介绍了Tobin’s Q 值的概念及其在企业金融中的作用,然后分析了Tobin’s Q 值与地产企业投资之间的关系。

接着,文章总结了Tobin’s Q 值评估地产企业投资价值的优势和局限性,同时对其他地产企业投资价值评估方法进行了比较。

文章探讨了Tobin’s Q 值在评估地产企业投资价值上的适用性,提出未来研究方向并进行总结。

通过本文的分析,读者能够全面了解Tobin’s Q值在地产企业投资价值评估中的应用特点和潜力,为相关研究和实践提供参考和借鉴。

【关键词】地产企业、投资价值、Tobin’s Q 值、适用性分析、评估方法、优势、局限性、比较、研究方向、总结1. 引言1.1 背景介绍,格式等。

谢谢!背景介绍:地产行业一直是吸引投资者关注的热点领域之一。

随着城市化进程的不断推进,房地产市场正在日益繁荣。

地产企业在这一市场中扮演着重要角色,通过投资开发各类房地产项目来获取利润。

地产投资的风险与回报之间存在着复杂的关系,投资者需要有效的方法来评估地产企业的投资价值。

Tobin’s Q 值是一种被广泛运用于衡量公司投资价值的指标,它通过比较公司资产市值与替代性成本之间的关系来评估公司的投资效率。

在地产领域,Tobin’s Q 值也被应用于评估地产企业的投资价值。

对于Tobin’s Q 值在地产企业投资价值评估中的适用性仍存在争议。

本文将对Tobin’s Q 值在地产企业投资价值评估中的适用性进行深入分析,以期为投资者提供更为准确和全面的投资决策依据。

1.2 研究目的本文旨在探讨Tobin’s Q值在评估地产企业投资价值中的适用性,并深入分析其在实际应用中的优势和局限性。

通过对Tobin’s Q值的概念解析,揭示其与地产企业投资之间的关系,探讨在地产行业中如何利用Tobin’s Q值评估企业的投资价值。

托宾Q与企业投资关系实证分析

托宾Q与企业投资关系的实证分析中图分类号:f832 文献标识:a 文章编号:1009-4202(2010)12-073-01摘要托宾q值是反映企业投资机会的一个指标,国内外众多学者通过研究发现,企业的托宾q值与企业的投资之间存在正向的关系。

但本文通过对中国的托宾q的实证研究发现,在中国经济环境下,企业的托宾q与投资之间并不存在正向关系。

甚至还出现了反向关系即所谓的“反托宾q理论”。

这说明,国外研究的托宾q与企业投资之间正向关系的存在是有条件的,即企业的投资是理性的。

由于中国正处于经济制度转轨时期,许多非市场的因素制约着中国企业的投资,导致了“反托宾q”的存在。

关键词托宾q 企业投资关系实证分析一、引言托宾q是反映企业的未来成长性,即企业投资机会的指标。

一般来说,企业的投资机会较好时,企业将会增加投资;反之,企业的投资机会不好时,企业将会减少投资。

托宾q作为企业投资理论中的一个重要部分,对企业来说有着重要的意义。

国外学者关于企业投资理论的研究中,传统的投资模型中就有研究企业的投资与托宾q之间关系的托宾q模型。

大多数学者都通过实证研究得出了投资与托宾q之间存在正向关系。

但是,在中国特殊的经济背景下,托宾q对投资的影响是否仍然为正,则有待探究。

因此,本文将通过实证分析,对中国上市公司的数据进行分析,来揭示托宾q与投资的关系。

二、文献综述托宾q理论就是托宾首次提出的。

tobin(1969)提出了企业的边际q值。

他将企业资产的边际q值定义为企业新增资产预期利润净现值与企业的重置成本之比。

他认为企业的边际q是决定企业投资的一个重要因素。

这一投资假说吸引了众多学者的关注,相继投入到对托宾q值的研究中。

在后人的不断努力下,如今,托宾q已经成为企业投资理论的一个重要组成部分。

理论研究方面,企业的投资模型支持“托宾q说”。

但是在实证方面,很难对托宾q值进行量化。

从托宾q的定义可以看出,托宾q值是一个边际比率,在现实中,很难将其计算出来。

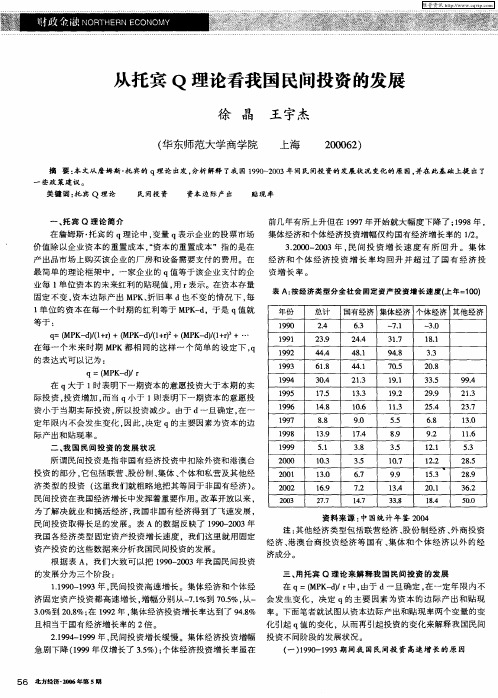

从托宾Q理论看我国民间投资的发展

际 投 资 , 资增 加 , 当 q小 于 1则 表明下 一 期资 本 的意愿 投 投 而 资小 于 当期 实 际投 资 , 以投 资减 少 。 由于 d一旦 确定 , 一 所 在 定 年 限 内不 会发 生变 化 , 因此 , 决定 q的 主要 因素 为 资本 的边 际 产 出和贴 现 率 。

三、 用托 宾 Q 理 论来解 释我 国 民 间投 资 的发 展 在 q=( K— ) r , MP d, 中 由于 d一旦 确 定 , 一定 年 限 内 不 在

119 — 9 3年 , 间 投资 高 速增 长 。集 体经 济 和个 体 经 .9 0 1 9 民

济 固定 资 产投 资都 高 速增 长 。 幅 分别 从 - .%到 7 . , 一 会 发 生 变 化 。决 定 q的主 要 因素 为 资 本 的边 际 产 出和 贴 现 增 71 05 从 % 3 %到 2 . : 19 . 0 08 在 9 2年 。 % 集体 经 济投 资增 长 率达 到了 9 . 48 % 率 。下 面 笔者就 试 图从 资本边 际产 出和 贴现 率 两个 变量 的变

最 简单 的理 论 框 架 中 。一 家企 业 的 q值等 于该 企业 支付 的企 资增 长 率 。 业 每 1 位 资 本的未 来红 利 的贴现 值 。 r 单 用 表示 。在 资本存 量 固 定 不变 , 本边 际 产 出 MP 折 旧 率 d也不 变 的情 况 下 , 资 K、 每 1单位 的资 本 在每 一 个时 期的 红 利等 于 MP - 。于 是 q值 就 Kd

资产 投 资的这 些 数据 来分 析 我国民 间投 资 的发展 。 根据 表 A,我 们 大致 可 以把 1 9 — 0 3年我 国民 间 投 资 90 20

托宾Q的行业阈值效应与企业投资理性——基于我国上市公司行业面板数据的实证分析

托宾Q的行业阈值效应与企业投资理性——基于我国上市公司行业面板数据的实证分析蔡旺春;吴福象【摘要】利用我国上市公司细分行业的季度面板数据,通过构造向量自回归(VAR)和行业面板向量自回归(PVAR)模型,揭示了企业投资理性与托宾Q及其货币供给之间的长期关系.研究发现,企业投资对托宾Q的冲击具有逆向反应,表明我国上市公司投资具有很大的非理性成分.同时,行业管制对托宾Q的阈值效应及反馈方向具有较大的差异,垄断行业及高科技行业投资对托宾Q的反应比较迟缓,过度竞争性行业托宾Q值升高时,企业会倾向于投机性投资.由于货币供给作为一种名义变量,只能在短时间内影响实体经济,并且消退得比较快,长期影响则是中性的,为此必须做到放松管制和行业引导双管齐下.【期刊名称】《湘潭大学学报(哲学社会科学版)》【年(卷),期】2017(041)006【总页数】6页(P88-93)【关键词】托宾Q;行业阈值效应;企业投资理性;实体经济【作者】蔡旺春;吴福象【作者单位】南京大学商学院,江苏南京 210023;中国药科大学商学院,江苏南京211198;南京大学商学院,江苏南京 210023【正文语种】中文【中图分类】F830.59改革开放以来,中国经济在“外资牵引”和“老板进城”双轮驱动下,不仅催生了工业化和城市化,而且保持了近四十年的持续高速增长,成为世界经济增长史上的一个奇迹。

而在驱动我国经济增长的各类要素中,投资无疑是最为重要的因素,企业尤其是上市企业的投资行为更是研究的热点话题。

目前,有关企业投资理论的研究成果有乔根森(Jorgenson,1963)新古典模型、资本成本理论、MM理论,以及托宾Q理论等。

其中,James Tobin(1969)提出来的托宾Q理论自诞生以来就一直得到广泛的运用,并且在实践中不断发展,该理论的核心观点是:考察一项投资,实质上就是将新增资产的预期利润净现值与对应的重置成本进行比较,其比率q是决定投资是否可行的关键因素[1]15-29。

托宾Q值

托宾Q值由诺贝尔经济学奖得主詹姆斯·托宾(James Tobin)于1969年提出。

托宾的Q比率内容托宾的Q比率是公司市场价值对其资产重置成本的比率。

反映的是一个企业两种不同价值估计的比值。

分子上的价值是金融市场上所说的公司值多少钱,分母中的价值是企业的“基本价值”—重置成本。

公司的金融市场价值包括公司股票的市值和债务资本的市场价值。

重置成本是指今天要用多少钱才能买下所有上市公司的资产,也就是指如果我们不得不从零开始再来一遍,创建该公司需要花费多少钱。

其计算公式为:Q比率=公司的市场价值/资产重置成本当Q>1时,购买新生产的资本产品更有利,这会增加投资的需求;当Q<1时,购买现成的资本产品比新生成的资本产品更便宜,这样就会减少资本需求。

所以,只要企业的资产负债的市场价值相对于其重置成本来说有所提高,那么,已计划资本的形成就会有所增加。

托宾的Q比率理论应用托宾的Q理论提供了一种有关股票价格和投资支出相互关联的理论。

如果Q高,那么企业的市场价值要高于资本的重置成本,新厂房设备的资本要低于企业的市场价值。

这种情况下,公司可发行较少的股票而买到较多的投资品,投资支出便会增加。

如果Q低,即公司市场价值低于资本的重置成本,厂商将不会购买新的投资品。

如果公司想获得资本,它将购买其他较便宜的企业而获得旧的资本品,这样投资支出将会降低。

反映在货币政策上的影响就是:当货币供应量上升,股票价格上升,托宾的Q上升,企业投资扩张,从而国民收入也扩张。

根据托宾Q理论的货币政策传导机制为:货币供应↑ → 股票价格↑ → Q↑ → 投资支出↑ → 总产出↑常用的计算公式为:Tobin Q=(MVE+PS+DEBT)/TA,其中:MVE 是公司的流通股市值,PS 为优先股的价值,DEBT 是公司的负债净值,TA 是公司的总资产账面值。

托宾认为股票价格会影响企业投资,企业的市场价值与其重置成本之比可以作为衡量要不要进行新投资的标准,这个比率用Q来表示。

股价信息含量与并购投资—托宾Q敏感性

股价信息含量与并购投资—托宾Q敏感性随着经济全球化的快速发展和金融市场的竞争日趋激烈,企业并购活动已经成为企业未来快速成长和多元化发展的一项重要经营活动。

公司并购作为一项促进股权优化、实现资源优化配置的重要途径,使其成为维持市场竞争力的必要手段和措施。

近年来,我国很多上市公司通过企业间的并购行为实现快速扩张获取高额利益,并购以其独特的优势在资本市场迅速涌起一股投资热潮,尤其是2013年至2015年,A股迎来牛市,同时也迎来海量的并购重组交易。

那么,公司投资者是如何从股市获取有效信息,这些信息是否能为其投资决策进行指导?证券市场的基本功能之一是汇集和传递信息并将信息经过处理反映在股价变化中,通过股票价格促进资本配置效率的改善,从而实现企业价值最大化,这也是市场能有效运行的前提。

研究传统的有效市场理论可以发现,资本配置有效往往被等同于信息有效,却忽略了资源配置有效是由价格信息引导的,而合理的资本配置取决于投资决策。

本文在此基础上引出股价信息含量,将眼光放在时下比较热门的并购市场研究上,通过实证分析是否股价含量越高,并购市场的资本配置效率越有效,投资行为是不是真的由企业价值引导的,企业管理者是不是真的能从市场中学习并做出合理的并购投资决策,在后文中将会得到解释。

本文以2012年——2017年已经完成了的并购且交易总金额在100000万元以上的上市公司作为样本,以托宾Q代表公司未来的成长价值,用股价非同步性来测量股价信息含量,研究股价信息含量是否与并购投资-托宾Q的敏感性存在正相关关系,即公司管理者在作出并购决策时是否从市场中学习到新信息,股价中包含的私人信息是否对并购市场的资本配置效率有明显的促进作用。

研究结果表示,股价信息含量对并购投资-托宾Q敏感性有显著为正的影响,即股价中的私人信息对公司的并购决策起到积极作用。

随后进行稳健性检验,将股价信息含量由低到高进行排序分成五个部分,用分位数回归对结果进行分析发现,股价信息含量在大体上是符合假设,随着股价信息含量的增加,托宾Q值越大并购投资越大,并购投资与Q值呈明显正相关关系。

简答托宾的q说对投资的影响

简答托宾的q说对投资的影响

托宾的“q”说是美国经济学家詹姆斯·托宾提出的一个投资需求理论,其核心意思就是股票价格会影响企业的投资。

其判断标准指标就是企业的市场价值与其重置成本之比,这个比率称为“q”。

其中,企业的市场价值就是这个企业的股票的市场价格总额,它等于企业股票每股的价格乘以总股数之积;企业的重置成本就是指重新建造这个企业所需要的成本。

用公式表示就是:

q=企业的股票市场价值/新建企业的成本

按照他的说法,如果企业的市场价值小于新建企业的成本,即q <1,就说明买旧的企业要比新建企业便宜,于是就不会有投资;相反,如果q>1,就说明新建企业比买旧企业要便宜,于是就会产生新的投资。

总之就是,当q较大时,投资需求会比较大,相反,当q 较小时,就不会产生投资需求。

托宾的这种“q”说其实就是说股票价格上升时,投资就会增加。

但现实生活中,企业投资更多的是风险与收益的综合比较考虑。

因为投资是现在的事,而收益事未来的事情,未来的结果如何,总有不确定性。

人们对未来的结局会有一个预期,如果企业的预期收益不足以补偿风险可能带来的损失,企业就不愿意投资。

一般说来,当经济趋于繁荣时,企业对未来会看好,从而认为投资风险较小;当经济趋于下降时,企业对未来就容易悲观,从而认为投资风险较大,也就是说投资需求往往会随着人们承担风险的意愿和能力的变化而变化。

所以,

一些西方经济学家认为托宾的这种“q”说所揭示的股票价格与投资之间的因果关系是不存在的,而且相反,当厂商看好投资前景或者说有较好的投资意愿时才会引起股票价格的上涨。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

·146·《数量经济技术经济研究》2006年第12期托宾q值影响投资了吗?对我国投资理性的另一种检验丁守海(中国人民大学经济学院)【摘要】托宾曾预言,企业资产的边际q值是决定投资的重要因素。

这一假说是否成立一直是理论界的一个谜,而对它的检验可大致反映一国投资的理性程度。

本文利用结构向量自嗡嗲鍪冀i司幽羹薹霉攒囊戎薹噬露翼蔼褡篓;蒿酗冀篓;霪鬻业追求最大的资产效率为基础,所以对它的检验可以更便捷地反映一国投资的理性程度,这对投资高企的我国来说,具有重要的现实意义。

然而,令人遗憾的是,尽管国外在这方面已经进行了大量的实证分析,但我国在这一领域还基本是空白。

本文利用我国1994~2005年的季度数据,以结构向量自回归模型为基础,分析了托宾q对投资的影响。

在构建脉冲响应函数时,为分离纯冲击信号,对模型参数施加了更现实的、不同于Ch01esky分解的结构性约束条件,使复合冲击得以正交分解(Blan—chard和P,。

结果表明,我国投资对托宾值的冲击存在明显的逆向反应。

进一步的协整分析和格兰杰检验也表明,在长期的均衡关系中,托宾q会对投资造成较大的负面影响。

这说明在我国的投资领域,不仅“托宾q说”不成立,反而存在明显的“反托宾g”现象,投资具有非理性。

进一步的分析表明,q值在不同行业间的分布差异,与垄断行业的投资保护以及过度竞争行业的投机行为相互交织,是造成“反托宾q”现象的主要原因。

由此,本文提出了加快垄断行业投资体制改革、合理引导企业资金的政策建议。

二、“托宾q说”的文献回顾与简评二十世纪六七十年代,支配投资理论的主要有两个分支:一是Jorgenson(1963)所提出的新古典模型;二是托宾(1969)所提出的“q假说”。

与前者不同,“托宾q说”在刚提出时,还仅仅是个构想,并没有具体的分析模型。

但新古典模型也有缺陷,即只能导出企业的最优资本存量,却不能给出最优投资速度,所以也企业的最优投资速度应达到这样的状态,即投资的边际成本等于g一1。

更进一步,sum—mers(1981)和Hayashi(1982)利用Uzawa(1969)所构建的凸的投资成本函数,推导出“托宾g说”的具体投资函数,即投资与资本存量的比率是g的增函数。

Blundell、Bond、Devereux和Schiantarelli(1992)在类似的处理过程中,设定了更具体的二次型的投资成本函数。

而Ouliton(1981)通过直接引入外生的资本存量调整因子,也实现了“托宾q说”的具体化。

但人为设定投资成本函数或调整因子的做法,可能会导致模型误设,正如Blun—dell等(1992)所指出的,模型通常会产生严重的序列相关问题,这说明可能遗漏了某些重要变量。

在实证方面,为检验“托宾q说”,首先要度量边际q值,但它并不易观察,为克服这·148·《数量经济技术经济研究》2006年第12期这些方法又进行了简化。

但Hayashi(1982)指出,这种替代是有条件的,即企业是完全的价格接受者,如果企业拥有一定的市场势力,平均q值就会高于边际q值,超出部分表现为垄断租金。

对“托宾q说”的检验主要从微观和宏观两个层面来进行。

从微观角度,Blun—dell等(1992)利用面板数据检验了1975~1986年532家英国公司的投资情况。

类似地,Fazzari(1988)、Hayashi和Inoue(1991)分别检验了美国和日本公司的情况。

这些研究都表明,托宾q值对企业投资确实具有重要的正向影响。

但是,宏观层面的检验结果却比较复杂,Furstenberg(1977)、Summers(1981)、Poterba和Summers(1983)的研究表明,托宾g值对总投资的解释力并不总是很理想。

一些学者分析了造成上述结果的原因。

Ouliton(1981)认为,在从微观投资行为导出宏观投资行为时,必须考虑到企业间的q值差异。

当q值小于1时,合意的投资水平将小于o,但由于投资具有相当的不可逆性,企业很难减少资产存量,所以“托宾q说”只适用于那些q值大于1的公司。

当经济的总均q值较小时,q值超过1的公司就较少,“托宾g说”就越有可能失效。

Lustgarten和Thomadakis(1987)进一步指出,投资除了具有上述的不可逆性外,还有一定的不可进入性,资产的双向流动性障碍往往会妨碍企业最优投资决策的实施,并使q值长期偏离1,而行业的市场集中度和资产专用性是造成这种障碍的主要原因。

Schaller(1990)则认为,即使不存在资产流动障碍,垄断性行业的投资决策也会对q值反应迟钝,这是因为它们的需求曲线是向下斜的,在面对高q值诱惑时,垄断企业必须权衡投资可能给产量和价格所带来的冲击。

总之,国外在托宾投资理论的发展和检验方面已比较成熟,而我国则相对滞后,国内对托宾投资理论的关注侧重于托宾税、通货膨胀率与经济增长的关系等方面(刘金全,2004),研究托宾q值与投资间关系的很少,并且多为定性描述(马冀勋,2003),实证检验的则没有。

随着我国资本市场的不断发展,托宾q值已便于计算,这为我们检验“托宾q说”提供了条件。

三、研究方法和数据说明从现有文献看,人们对“托宾g说”的检验基本采用普通回归或面板数据的方法,这要以某种预先设定的理论为基础,但如前所述,这可能会带来模型误设问题。

为此,本文采用仅基于数据本身统计性质的结构向量自回归模型SvAR,将各变量视作所有内生变量及其滞后项的函数,具体形式如下:二∞r—n+∑Dy一+地(1)J一1下标£表示时间;夕表示滞后阶数;R、E分别为常数项向量和各滞后变量的系数矩阵;A为内生变量当期系数矩阵;M为三维的内生变量向量,它包括:(1)投资比率i,即投资与工业产值比。

Summers(1981)、Hayashi(1982)的研究表明,投资对资本存量的比率是q值的增函数,这是检验“托宾q说”的经典形式。

由于我国准确的资本存量数据不易获取,而投资主要集中于工业部门,工业部门的资本产出弹性又较为稳定(张军扩,1991),因此可用工业产值来间接度量资本存量,所以本文用投资与工业产值比来度量投资力度。

(2)托宾q值。

本文接受Hayashi(1982)的假设,即企业都是价格接受者,那么可用托宾q值影响投资了吗?153料工业是基础工业部门,而公用事业和金融业是国民经济命脉部门,出于战略考虑,国家会对这些行业实行严格控制(杨瑞龙,2001),它们是典型的垄断性行业;而信息技术则属于高科技产业,技术和资本的专用性较强。

所以对这些行业来说,虽然q值较大,但垄断和资产专用性会使资产具有较大的进出障碍,同时企业出于维持垄断利益的考虑,缺乏大幅度改变资产存量的动力,从而导致投资具有相当的惰性,并对q值反应呆滞(Lustgarten和Thomadakis,1987;Schaller,1990)。

由表3可见,1994~2005年这些行业投资比率与q值间的相关系数只有o.202,并且很不显著,这验证了上述推论。

表3两类行业相关指标与q的相关系数q第一类行业投资比率第二类行业投机收益比重g1.OOO第一类行业投资比率0.2021.OOO0.744…0.1511.000第二类行业投机收益比重注:***为通过1%显著性检验;投资比率为投资与产出的比重;投机收益比重为投机收益占年度总利润的比重。

对第二类行业来说,q值长期小于1,按Ouliton(1981)的推论,口不能对这些行业的投资发挥引导作用。

更进一步,这些行业的市场集中度低,规模效益差(国务院发展研究中心,2000)。

按贝恩分类法,其市场结构多属于过度竞争型(吴汉洪、王刚,2001;魏后凯,2002),这显著地制约了企业的盈利能力(徐向艺、苗晓钢,2001),抑制了企业再投资的积极性(张瑾,2003)。

在行业自身缺乏投资吸引力,而第一类行业又难以介入的情况下,企业资金可能会转向投机。

托宾q是资本市场的晴雨表,它由此可能会演变为企业投机的引导装置。

比如q值上扬意味着股市坚挺,它会吸引更多的企业资金入市,从而挤占投资。

由表3可见,1994~2005年这些行业的投机收益与g间的相关系数高达o.744,并且统计上非常显著,这验证了上述推论。

也说明了q值的运动首先对投机产生了正向影响,由于投机和投资资金此消彼涨,最终导致投资发生反向运动。

总之,由于q在两类行业问的特殊分布形态,使其对每个行业的投资都不能发挥应有的引导作用,相反,对第二类行业来说,g反而成为投机的引导装置,在投机与投资此消彼涨的情况下,国民经济总投资与托宾g值发生了反向运动。

六、结论性评语“托宾q说”是投资理论的一个重要分支,对它的检验可大致反映一国投资的理性程度,遗憾的是,我国在这一领域的研究还很少。

本文运用SVAR模型,分析了托宾q对我国投资的影响,并浅析了内在原因,得出的主要结论有:第一,从短期的变动关系看,我国投资对托宾g冲击存在显著而持续的逆向响应;从长期的协整关系看,托宾q与投资也存在较强的反向关系,并且g是因,投资是果。

这表明,在我国投资领域“托宾q说”并不成立,相反,还存在明显的“反托宾q”现象。

因此从整体上讲,我国投资是非理性的。

第二,造成投资“反托宾q”现象的主要原因是,q在行业问的分布差异与这些行业的结构性因素交织所致。

q较高的行业都是国民经济的基础部门、命脉部门和新技术部门,具托宾q值影响投资了吗?——对我国投资理性的另一种检验作者:丁守海, Ding Shouhai作者单位:中国人民大学经济学院刊名:数量经济技术经济研究英文刊名:THE JOURNAL OF QUANTITATIVE & TECHNICAL ECONOMICS年,卷(期):2006,23(12)引用次数:4次1.国务院发展研究中心中国大型工业企业发展报告择要 20002.刘金全.张鹤我国经济中"托宾效应"和"反托宾效应"的实证检验[期刊论文]-管理世界 2004(05)3.李晓芳.高铁梅.梁云芳税收和政府支出政策对产出动态冲击效应的计量分析[期刊论文]-财贸经济 2005(02)4.马冀勋托宾的q投资理论对中国资本市场的启示[期刊论文]-经济论坛 2003(13)5.吴汉洪.王刚我国企业规模经济现状及实现途径[期刊论文]-经济理论与经济管理 2001(09)6.魏后凯中国制造业集中状况及其国际比较[期刊论文]-中国工业经济 2002(01)7.夏立军.方轶强政府控制、治理环境与公司价值[期刊论文]-经济研究 2005(05)8.徐向艺.苗晓钢中国企业规模经济的实证分析[期刊论文]-山东大学学报(哲学社会科学版) 2001(04)9.杨瑞龙社会主义经济理论 199910.张瑾放宽民间投资限制,营造平等竞争环境 2003(09)11.张军扩"七五"期间经济效益的综合分析 1991(04)12.Blanchard O.R Perotti An empirical characterization of the dynamic effects of changes in government spending and taxes on output 199913.Blundell R.Bond S.Devereux M.Schiantarelli,F Investment and Tobin's Q:Eviden-ce from Company Panel Data 199214.Chung K H.Pruitt S W A Simple Approximation of Tobin's q 199415.Fazzari S.Hubbard R G.Petersen 13 C Financing Constraints and Corporate Investm-ent 198816.Furstenberg G Coporate Investment:Does Market Value Matter in Aggregate? 197717.Gould J P Adjustment Costs in the Theory of Investment of the Firm 196818.Hayashi F Tobin's Marginal q and Average q:A Neoclassical Interpretation 1982(01)19.Hayashi F.Inoue T The relation between Firm Growth and q with Multiple Capital Goods:Theory and Evidence from Panel Data on Japanese Firms 199120.Jorgenson D W Capital Theory and Investment Behavior 1963ng L H P.Litzenberger R H Dividend Announcements:Cash Flow Siganlling vs.Free Cash Flow Hypothesis? 1989(09)22.Lindenber E B.Ross S A Tobin's q Ratio and Industrial Organization 1981(01)23.Lucas R E Adjustment Costs and the Theory of Supply 196724.Lucas R E.Prescott E C Investment under Uncertainty 197125.Lustgarten S.Thomadakis S Mobility Barriers and Tobin' q 1987(04)26.Ouliton N Aggregate Investment and Tobin's Q:The Evidence from Britain 198127.Poterba J M.Summers L H Dividend Taxation,Corporate Investment and "q" 198328.Schaller H A Re-estimation of the Q Theory of Investment Using U.S.Firm Data 1990(04)29.Summers Lawrence H Taxation and Corporate Investment:A q-Theory Approach 1981(01)30.Tobin J A General Equilibrium Approach to Monetary Theory 1969(02)31.Treadway A On Rational Entrepreneurial Behavior and the Demand for Invesrment 196932.Uzawa H Time Preference and the Penrose Effect in a Two-class Model of Economic Growth 196933.Yashikawa H On the 'q' Theory of Investment 19801.期刊论文林美华.樊江娜托宾Q值的应用-中国外资2010,""(1)托宾(Tobin,1969)在宏观分析中,提出了托宾Q值这一概念,现在,托宾Q值越来越多的被人们运用于经济研究和投资研究中.2.学位论文张思宁用托宾Q值分析影响上市公司市场价值的若干因素2006一、选题背景上市公司是证券市场的基石。