南京2015年房地产市场年报

从3千元平到1.6万元平南京房价15年血泪史

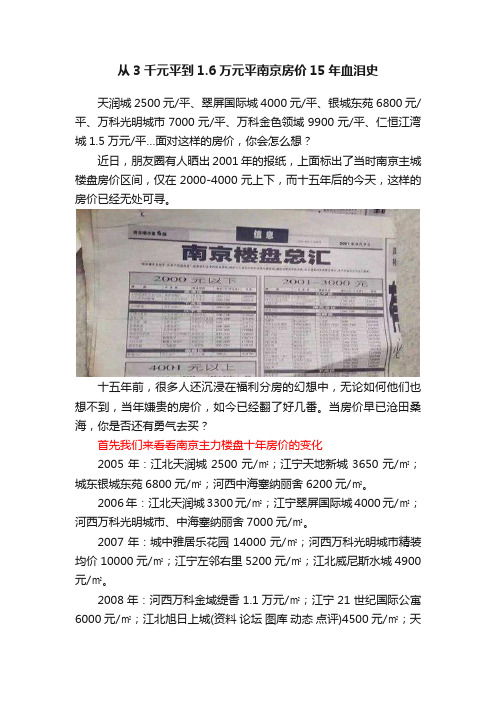

从3千元平到1.6万元平南京房价15年血泪史天润城2500元/平、翠屏国际城4000元/平、银城东苑6800元/平、万科光明城市7000元/平、万科金色领域9900元/平、仁恒江湾城1.5万元/平…面对这样的房价,你会怎么想?近日,朋友圈有人晒出2001年的报纸,上面标出了当时南京主城楼盘房价区间,仅在2000-4000元上下,而十五年后的今天,这样的房价已经无处可寻。

十五年前,很多人还沉浸在福利分房的幻想中,无论如何他们也想不到,当年嫌贵的房价,如今已经翻了好几番。

当房价早已沧田桑海,你是否还有勇气去买?首先我们来看看南京主力楼盘十年房价的变化2005年:江北天润城2500元/㎡;江宁天地新城3650元/㎡;城东银城东苑6800元/㎡;河西中海塞纳丽舍6200元/㎡。

2006年:江北天润城3300元/㎡;江宁翠屏国际城4000元/㎡;河西万科光明城市、中海塞纳丽舍7000元/㎡。

2007年:城中雅居乐花园14000元/㎡;河西万科光明城市精装均价10000元/㎡;江宁左邻右里5200元/㎡;江北威尼斯水城4900元/㎡。

2008年:河西万科金域缇香1.1万元/㎡;江宁21世纪国际公寓6000元/㎡;江北旭日上城(资料论坛图库动态点评)4500元/㎡;天润城4088元/㎡。

2009年:江北天润城3080元/㎡;河西仁恒江湾城1.5万元/㎡。

2010年:河西万达广场17500元/㎡;城南万科金色里程18500元/㎡;城中金鼎湾国际38000元/平方米。

2011年:江北大华锦绣华城(资料论坛图库动态点评)7000元/㎡;荣盛茉莉苑“4字头”开卖;河西天正滨江15900元/㎡;仙林万科金色领域精装修9900元/㎡。

2012年:河西仁恒江湾城精装均价2.25万元/㎡;仙林保利罗兰香谷11500元/㎡;江北万科金色半山10500元/㎡。

2013年:仙林湖金地湖城艺境洋房精装均价2.1万元/㎡;江宁九龙湖新城玖珑湖精装均价1.75万元/㎡;麒麟中海国际社区1.2万元/㎡。

2015年一季度南京市房地产开发投资加快 销售回暖

一季度,全市房地产开发投资增速明显加快,销售市场进一步回暖,商品房销售面积降幅大幅收窄。

一、开发投资增速明显加快一季度,南京市房地产开发完成投资318.14亿元,同比增长20.6%,较上月提高了4.1个百分点,较去年末提高了20.1个百分点。

当月完成投资153.48亿元,本月完成工作量相当于1-2月的累计量,较去年平均月当量增加了60亿元。

房地产开发投资占全社会投资比重27.3%,较去年同期提高了3.8个百分点,拉动全社会投资增长2.2个百分点。

房地产开发投资增速加快,主要原因是:1、投资超亿元项目增加。

全市房地产在建项目个数418个,虽比去年同期减少10个,但完成投资超亿元的项目个数达86个,完成投资总量达234.19亿元,比去年同期分别增加了13个和65.58亿元,初步显现开发投资提速势头。

2、土地购置费用比重有所提高。

从开发投资构成来看,一季度,以土地费用为主体的其他费用119.46亿元,同比增长27.2%,占比37.6%,较去年同期提高了2个百分点,其中土地购置费100.92亿元,同比增长32.7%,占比32%,较去年同期提高了3个百分点。

与此同时,建安工程完成190.23亿元,同比增长17.0%,占比59.8%,较去年同期下降了1.8个百分点;设备工器具购置8.45亿元,同比增长13.3%,占比2.7%,与去年同期持平。

3、住宅投资拉动作用明显。

一季度,全市商品住宅开发投资255.62亿元,同比增长38.9%,增幅比1-2月提高了11.1个百分点,比去年同期提高了18.3个百分点,住宅拉动全市房地产开发投资增长25.6个百分点。

其中90平方米及以下投资98.47亿元,同比增长54.8%,90-144平方米住宅投资93.61亿元,同比增长10.8%;144平方米及以上住宅投资63.54亿元,同比增长58.7%,占投资比重分别达38.4%、36.7%和24.9%,除90-144平方米住宅所占比重较去年同期下降8.3个百分点,其他两种结构户型占比分别较去年同期提高了4.6和3.6个百分点。

南京2015年房地产市场年报

2009年-2015年南京商品房用地成交金额和楼面价走势

900 800 700 600 500 400 300 200 100

0 2009年

成交金额 212 楼面价 2893

2009-2015年楼面 价年复合增长率

19.68%

2010年 2011年 2012年

429

455

300

4911 2812 3598

2010年-2015年南京商品房用地供应情况走势

700

600

500

400

300

200

100

0 2010年

供应面积 445.6

2011年 455.2

2012年 365.5

2013年 412.1

2014年 614.1

2015年 452.2

2015年住宅成交与土地供应分月走势一览

住宅成交

土地供应

180

100

市场集中度 32.45% 34.54% 30.90% 25.91% 32.04% 34.34%

2010年-2015年南京TOP10房企销额差

100 90 80 70 60 50 40 30 20 10 0 2010 2011 2012 2013 2014 2015

年

年

年

年

年

年

TOP1 37.28 39.2 46.5 57.39 72.65 89.94

2014年楼面价 6632 7831 5042 12530 10000 4417 1910 4716 5486

注:图表中地价为2014年、2015年所有性质地块的楼面价,受商办体量影 响,未能100%反应板块真实的楼面价水平。

2015年南京各板块土地成交比重

2015房地产数据周报第15周

地产行业/ 数据周报2015年4月21日政策面信息:本周政策方面,央行周末降准;发改委印发长江中游城市群发展规划;广东自贸区将于4月21日挂牌;国土部提速重大项目用地审批;四川公积金新政落地;深圳公积金可贷额度提高;新十年中部崛起规划有望明年5月上报国务院。

统计数据方面:1季度商品房销售跌幅显著收窄,投资加速下跌;2014年全国主要监测城市综合地价同比增速微幅放缓。

恒大宣布全国所有楼盘无理由退房;融创收购佳兆业正如约进行;赶集网与房多多达成合作;绿地首度“触网”发布了“绿地地产宝”。

本周观点:央行宣布自4月20日起下调各类存款类金融机构人民币存款准备金率。

再次降准对冲经济下行符合预期,力度略超预期。

1季度经济数据已显示经济内生性压力加大,再次降准旨在托底经济对冲下行符合市场预期。

此次降准1个百分点,结构性降准2~3个百分点,有助于释放流动性降低中长期资金成本。

房地产投资恢复需时间换空间,不排除再次出台行业政策。

目前,遏制房地产投资恢复的两大要素,一是未来房价涨幅缩小而地价高企挤压行业利润,遏制投资热情,二是可售库存仍在高位,开发商缩减新开工规模确保现金流安全。

同时虽然政策春风不断,但1季度资金到位情况仍显示实际资金支持有限。

因此,我们认为房地产投资恢复需要等待绝对库存下降后房价恢复及开发商资金改善,时间窗口判断为3季度。

因此,上半年将维持货币政策和行业政策交替出台,不排除未来降低首套房首付比例及税收优惠政策出台。

政策叠加效应及行业季节性回暖将推升成交量持续环比回升,开发商加大推盘去化而降低新开工,房地产市场基本情况将由销量拐点进入库存拐点,最终伴随核心城市房价复苏。

新建住宅:成交套数:48 大城市一手房成交套数合计环比下降32.0%,同比下降20.7%,累计同比上升 1.6%。

本周48 大城市一手房合计成交40470 套,环比下降32.0%,同比下降20.7%。

年初至今累计同比上升 1.6%。

一线、二线、三线城市分合计成交7095 套、21664 套、11711 套,环比分别下降29.5%、下降38.0%、下降19.5%,成交环比大幅下降,累计同比保持稳定。

鼓楼区2015年国民经济和社会发展统计公报

鼓楼区2015年国民经济和社会发展统计公报2015年是“十二五”收官之年,也是积极应对各类挑战,保持平稳发展的不平凡的一年。

一年来,全区上下紧紧围绕“争创首善之区、建设幸福鼓楼”的奋斗目标,全力落实稳增长、促改革、转方式、调结构、惠民生的各项要求,经济社会发展成绩斐然,实现“十二五”圆满收官。

一、综合全年完成生产总值(GDP)1011.81亿元,同比增长10.0 %(按可比价格计算,下同)。

第二产业完成增加值85.87亿元,同比下降4.5%;第三产业完成增加值925.93亿元,同比增长11.7%。

第二、第三产业增加值占GDP的比重分别为8.5%和91.5%。

按常住人口计算,全区人均地区生产总值达到92400元。

二、工业和建筑业全年28家规模以上工业企业累计完成工业总产值137.7亿元,同比增长2.0%;其中:新产品产值52.41亿元,同比下降18.1%。

完成销售产值138.49亿元,同比增长2.5%,其中:出口交货值39.74亿元,同比下降5.8%。

完成工业增加值31.09亿元,同比增长4.0%(可比价),实现利税总额22亿元,其中企业利润14.57亿元、税金7.43万元。

三、固定资产投资和房地产开发全年完成全社会固定资产投资278.08亿元,比上年增长9.3%。

其中,国有及国有经济控股投资132.22亿元,增长7.8%;外商及港澳台投资0.62亿元,增长46.9%。

分产业看,第二产业投资7.68亿元,增长62.0%;第三产业投资275.14亿元,增长10.1%。

二、三产业投资比例为1:99。

分行业看,全年完成工业投资2.93亿元,下降35.7%;信息传输、软件和信息技术服务业投资24.47亿元,增长5.9%;科学研究和技术服务业投资1.22亿元,增长83.8%;公共管理、社会保障和社会组织投资3.17亿元,下降64.1%。

全年完成房地产开发投资129.1亿元,比上年增12.9%。

其中,住宅投资69.9亿元,增长34.1%。

国家统计局-2015年全国房地产开发和销售统计数据

附注1.指标解释房地产开发企业本年完成投资:指报告期内完成的全部用于房屋建设工程、土地开发工程的投资额以及公益性建筑和土地购置费等的投资。

该指标是按照形象进度原则统计累计数据。

商品房销售面积:指报告期内出售新建商品房屋的合同总面积(即双方签署的正式买卖合同中所确认的建筑面积)。

该指标是累计数据。

商品房销售额:指报告期内出售新建商品房屋的合同总价款(即双方签署的正式买卖合同中所确认的合同总价)。

该指标与商品房销售面积同口径,也是累计数据。

商品房待售面积:指报告期末已竣工的可供销售或出租的商品房屋建筑面积中,尚未销售或出租的商品房屋建筑面积,包括以前年度竣工和本期竣工的房屋面积,但不包括报告期已竣工的拆迁还建、统建代建、公共配套建筑、房地产公司自用及周转房等不可销售或出租的房屋面积。

房地产开发企业本年到位资金:指房地产开发企业报告期内实际可用于房地产开发的各种货币资金及来源渠道。

具体细分为国内贷款、利用外资、自筹资金和其他资金。

该指标是累计数据。

房屋施工面积:指房地产开发企业报告期内施工的全部房屋建筑面积。

包括本期新开工的面积、上期跨入本期继续施工的房屋面积、上期停缓建在本期恢复施工的房屋面积、本期竣工的房屋面积以及本期施工后又停缓建的房屋面积。

多层建筑物的施工面积指各层建筑面积之和。

房屋新开工面积:指房地产开发企业报告期内新开工建设的房屋面积,以单位工程为核算对象。

不包括在上期开工跨入报告期继续施工的房屋建筑面积和上期停缓建而在本期复工的建筑面积。

房屋的开工以房屋正式开始破土刨槽(地基处理或打永久桩)的日期为准。

房屋新开工面积指整栋房屋的全部建筑面积,不能分割计算。

房屋竣工面积:指报告期内房屋建筑按照设计要求已全部完工,达到住人和使用条件,经验收鉴定合格或达到竣工验收标准,可正式移交使用的各栋房屋建筑面积的总和。

土地购置面积:指房地产开发企业在本年内通过各种方式获得土地使用权的土地面积。

土地成交价款:指房地产开发企业进行土地使用权交易活动的最终金额。

2015年南京楼市房地产市场年报总结20160106

1.2015年房地产市场总结及2016年市场展望

A.总结2015

• 产业结构调整,经济下滑明显,房地产刺激政策频出,但除部分热点城市外其余区域市场依然增长乏 力

• 房地产销售面积出现增长,究其原因主要为二、三线城市房价出现了明显以价换量的趋势,去库存成 为大多数开发商2015年的主要经营方向 • 土地购置面积有所下降,土地价格一二线和三四线城市分化明显。 • 房地产市场库存量整体依然偏大,一二线城市稳步下降,三四线城市居高不下。 • 房地产市场中,住宅销售占比近70%。

A.总结2015

2015年1-11月全国房地产开发投资增速回落0.7个百分点

2015年1-11月份,全国房地产开发投资87702亿元,同比名义增长 1.3%,增速比1-10月份回落0.7个百分点。其中,住宅投资59069亿 元,增长0.7%,增速回落0.6个百分点。住宅投资占房地产开发投资 的比重为67.4%。 1-11月份,东部地区房地产开发投资48789亿元,同比增长1.1%, 速回落1.2个百分点;中部地区投资18988亿元,增长1.8%,增速回 落0.2个百分点;西部地区投资19926亿元,增长1.1%,增速回落0 个百分点。

4、2016年境外地产投资移民基数会加大。

5、新增土地供量会逐步加大。 6、三四线城市由于库存较大,房价还有下探可能,但受中央经济工作会议扶持务工人员购 房政策的影响,有可能会加快低端产品库好的都市圈持续坚挺,如 长三角、珠三角和环渤海湾等地区。

从2015年各板块带商业性质地块实际出让情况来看,河西、江宁板块出让面积较大,分别成交 674384.01㎡、494819.37㎡, 此外,城南、江北、城北板块紧追其后。

03

2015年南京商品房市场

2015年南京商品房月度成交套数 18000 16000 14000 12000 10000 8000 6000 4000 2000 0

测评研究中心-2015年全年房地产行业数据点评

2016年1月19日,国家统计局公布了2015年1-12月的房地产数据。

房地产开发投资增速全年持续下滑,商品房销售增速略有回落,待售面积超7亿平方米。

一、房地产开发投资增速回落走势未改,房企投资意愿继续回落2015年,全国房地产开发投资95979亿元,比上年名义增长1.0%(扣除价格因素实际增长2.8%),增速比1-11月份回落0.3个百分点。

其中,住宅投资64595亿元,增长0.4%,增速回落0.3个百分点。

住宅投资占房地产开发投资的比重为67.3%。

点评:整体来看,开发投资(月度累计)同比增速回落的趋势未改。

单月来看,12月开发投资总额高于11月,但增速环比小幅下滑。

目前三四线市场库存压力大,销售投资传导不畅,使得开发企业在市场上投资极为谨慎。

再者,政策导向为去库存,而非扩大再生产,因此房企投资动力减弱也属正常。

虽然供需相对平衡的一线及少数重点城市,开发企业拿地积极、投资热情不减,但这些城市投资增长并不能拉动全国整体上涨。

预期今年上半年投资增幅由正转负。

二、新开工降幅小幅收窄2015年,房屋新开工面积154454万平方米,下降14.0%,降幅收窄0.7个百分点。

其中,住宅新开工面积106651万平方米,下降14.6%。

点评:新开工走势从2015年年初就一直处在低位徘徊,虽然商品房销售市场回暖,但是临近年末,开发企业的重点主要放在冲刺全年业绩上,新开工积极性不高;对于库存压力较大的地区,加快去化仍然是的主要任务,开发积极性还没完全恢复。

但值得注意的是,2015年全年商品房新开工及商品住宅新开工面积同比降幅较1-11月都缩减了0.7个百分点,这主要得益于近期一二线城市的投资火热拉动了总体新开工。

三、房地产销售增幅高位回落,略低于预期2015年,商品房销售面积128495万平方米,比上年增长6.5%,增速比1-11月份回落0.9个百分点。

其中,住宅销售面积增长6.9%,办公楼销售面积增长16.2%,商业营业用房销售面积增长1.9%。

【网尚VIP分享版本】 2015南京楼市回顾与展望(外发稿)

新城

万科

中海

绿地

世茂

禹洲

中航

禄口机场

万宇投资

弘阳地产15年全城刚需产品布局,拿地策略跟随市场热度,严格控制土地溢价。 万科、中海、新城深耕区域,刷新片区地价,拉高片区房价。新城强功能产品105㎡四房三厅3卫复式(一梯两户、送25㎡)。

2016年1月29日 9

@网尚研究机构版权所有,未经授权,其它任何机构和个人不得擅自传阅、引用或复制。

同比:+56%

均价:14887 同比:+14%

同比:-8%

均价:19658 同比:+0.1%

同比:+35%

均价:14508 同比:+3%

@网尚研究机构版权所有,未经授权,其它任何机构和个人不得擅自传阅、引用或复制。

2016年1月29日

11

商品住宅市场

年度行情:地价助推政策鼓励,容量剧增改善爆发。

市场容量:前三年平均<600万㎡,近三年>1000万㎡; 价格增幅:价格稳步上扬,近六年复合约7.8%。

市场炒作

专题研究 项目前策

@网尚研究机构版权所有,未经授权,其它任何机构和个人不得擅自传阅、引用或复制。

目 录

2015年南京楼市回顾

前瞻指标:房地产投资指标 土地市场:2015年成交特征(地王等)

住宅市场:2015年量价、区域分化、成交结构、存量、TOP10项目点评

别墅市场:2015年量价、区域分化、成交结构、存量、TOP5项目点评 商业市场:2015年量价、区域分化、成交结构、存量、TOP5项目点评

GIS 系 统 数

会员服务 数据服务 市场监测

提供丰富、精准的房地产数据, 并提供定制表单服务等 实时跟踪和更新市场及竞品, 提供周月报服务等 论坛/沙龙类 政府/企业土地推介区域炒作等 户配、产品、客户等专题类研究 取地、住宅、综合体、产业地产等 项目前策等

2015年1-8月南京市经济运行情况分析

2015年1-8月南京市经济运行情况分析宏观来源:中商情报网时间:2015/9/24责任编辑:zhouyonghua评论繁体中商情报网讯:据南京市统计局发布数据显示,今年以来,面对宏观经济形势偏紧、经济存在下行压力等不利因素,南京市上下积极应对,全力保增长,努力促转型,在加快适应新常态的过程中保持了南京市经济的平稳运行。

1-8月,南京市大部分主要经济指标较1-7月有所回升。

一、工业生产增幅由负转正当月增速较大,累计增幅由负转正。

8月份,南京市当月完成工业总产值1065.78亿元,同比增长5.0%,与上年同期相比提高7.3个百分点,达到今年以来的当月最高增速。

1-8月份完成工业总产值8669.90亿元,同比增长0.3%,增幅由1-7月下降0.3%转为增长0.3%,提高0.6个百分点。

新产品产值、高新产业产值高于南京市。

1-8月,规模以上工业完成新产品产值799.63亿元,完成高新技术产业产值3751.94亿元,均同比增长1.2%,高于南京市规模以上工业产值增幅0.9个百分点。

电子产业占比加大,汽车产业保持增长。

1-8月份,南京市支柱产业累计完成工业总产值5696.27亿元,与上年同期基本持平。

其中,电子产业累计完成工业总产值2001.49亿元,同比增长7.0%,增幅与上年同期相比基本持平。

8月累计产值占南京市比重达23.1%,高于上年同期比重1.6个百分点,结合今年各月情况看,各月产值累计所占南京市比重基本呈现稳步提高态势。

汽车产业累计完成工业总产值1220.51亿元,同比增长10.5%,高于上年同期4.5个百分点;石化、钢铁产业累计分别完成工业总产值2041.60、432.67亿元,同比下降7.7%、14.7%。

二、服务业收入保持较快增长1—7月,南京市规模以上服务业企业实现营业收入2031.5亿元,增长11.8%,增幅比上半年提高0.6个百分点,比一季度提高4.4个百分点,增幅创今年以来新高。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2010年-2015年南京商品房用地供应情况走势

700 600 面积:万平米 500 面积:万平米 180 160 140 120 100 80 60

2015年住宅成交与土地供应分月走势一览

住宅成交 土地供应 100 90 80 70 60 50 40 30 20 10 0

2015年南京房地产市场 年报

一 2015年销售排名及市场份额

二 土地市场回顾及标杆房企储备

三 全市整体市场行情回顾

四 各版块行情回顾及上市量预测

五 整体市场分析及未来市场展望

一 2015年销售排名及市场份额

1.1 开发企业市场占有率 1.2 销售十强排名位次 1.3 市场集中度分析

1.1开发企业市场占有率

900 800 9000 8000

2014年南京成交土地溢价情况

溢价率 ≥50%, 12%

700

金额:亿元 600 500 400 300

6000 5000 4000 3000

楼面价:元/平米

2009-2015年楼面 价年复合增长率 19.68%

7000

溢价率< 50%, 25%

底价成交, 63%

宅地最高溢价率94.74% 2015年南京成交土地溢价情况

2010年-2015年南京TOP10房企销额差

200% 180% 160% 140% 120% 100% 80% 60% 40% 20% 0%

销额差:亿元

销额:亿元

2010 年

2011 年 25.5

2012 年 30.2

2013 年 27.ቤተ መጻሕፍቲ ባይዱ1

2014 年 41.11

2015 年 36.61

2010 年 37.28 19.5

仙林板块楼面价为各板块之最,河西、江宁板块成为 2015年土地市场主要“粮仓”。

从2015年各板块成交比重来看,江宁板块成交99.47万平米,排名全市各板块之最; 六合、浦口和城东板块一级市场成交比重与二级市场相比严重脱节,尤其浦口板块仅成交30.81万平 米,在当前火热的市场环境下,预计浦口板块的库存2016年将快速去清,供给的乏力将带动二级市场 价格快速上涨。 河西板块成交81.80万平米,主要依靠华侨城“巨无霸”地块拉动,但其较大的成交比重大幅拉低了河 西板块的地价水平。

从2009年至2015年南京商品房用地成交情况来看,成交金额和楼面价较2014年均出现了较大幅度的上 升,2015年成交782亿,楼面价8503元/平米,同比上升15.90%和42.19%。

2015年底价成交的数量减少,占比30%,同比下降43个百分点,溢价率大于50%地块成交占比37%, 同比提升12个百分点,溢价成交比例大幅提升。 2014年地块最高溢价率94.74%,为金地浅山艺境地块。2015年中建竞得江佑铂庭地块溢价率达 128.42%,相比提升33.68个百分点(金地和中建地块分别是浦口2014年及2015年单价地王)。 2009年-2015年南京商品房用地成交金额和楼面价走势

2015年南京各板块土地成交情况一览

120 100 面积:万平米 80 18000 16000 12000 10000 8000 6000 楼面价:元/平米

2015年南京各板块土地成交比重

浦口 8.46% 仙林 6.33% 城北 13.00% 城东 3.41% 城南 12.49% 城中 0.33%

14000

2015年南京TOP10房企位次变化

世茂 1 1 持平

万科

仁恒 保利 新城 荣盛

2

4

24

升2

升21 降2 8 8 升3 升2

3 4 5 6

2

TOP10中,位次下降的有弘阳、五矿和保利,而2014年度 在榜的企业,如中海、朗诗、苏宁环球等由于2014年在售项 目的减少而跌出前10。

排名 企业 销售金额 (亿元) 销售面积 (万平米) 市场占有率

底价成交, 30%

土地市场

热度高

200

100 0 成交金额 楼面价 2009年 212 2010年 429 2011年 455 2012年 300 2013年 791 2014年 675 2015年 782

2000

1000 0

溢价率 ≥50%, 33%

涨,溢价

成交比例 增大

2893

4911

2812

3598

六合 6.18%

60

40 20 0 成交面积 城北 城东 城南 城中 河西 江宁 六合 浦口 仙林 47.34 12.43 45.48 1.21 81.8 99.47 22.49 30.81 23.05

4000

2000 0

江宁 27.32%

7090

5980

8503

溢价率< 50%, 37%

【数据来源:南京市国土局、世联数据平台,统计范围不含溧水、高淳】

宅地最高溢价率128.42%

9

2.3商品房用地成交分性质一览

2015年宅地成交火爆,全年含住宅性质用地成交比例 达到88.1%的近6年以来最高水平。

从2010-2015年南京成交商品房用地分性质来看,纯住宅用地占比逐步降低,商住+商办比例提升,一 是因为部分住宅开发区域进入商业配套补充阶段,以弥补过去年份高速发展下的配套遗漏,二是附带 商办配套门槛,降低溢价率,将商业配套压力转至开发企业。 商办混合用地成交主要集中在城南南站、河西南部和城中,城中由于住宅用地基本没有供应,因此土 地放量基本以商办性质为主,南站和河西南部主要受规划定位影响,商办性质用地比例有所上升。 2015年商住、商办用地重头地块是河西南部华侨城欢乐海岸地块。 2010年-2015年南京成交土地分性质一览

4.84%

3.98% 3.91% 3.48% 3.16% 3.08% 3.03% 3.02% 2.96% 2.87%

【数据来源:世联数据平台】

正荣

升龙 弘阳 五矿 0 3

7

8 9 10 10 20

26

31

升21 升23 降6 降4

6

30

40

2015年排名

2014年排名

1.3市场集中度分析

市场集中度进一步提升,中小企业市场份额被蚕食殆尽,南 京本土房企完全退出TOP10

300 200 100 0 供应面积

40

20

2010年

445.6

2011年

455.2

2012年

365.5

2013年

412.1

2014年

614.1

2015年

452.2

0

【数据来源:南京市国土局、世联数据平台,统计范围不含溧水、高淳】

面积:万平米

400

8

2.2商品房用地成交分析

土地市场成交金额和地价复合增长率19.68%,地块溢价成交 比例大幅提升。

40.8%

33.2%

2010年

2011年 纯住宅

2012年 商住混合

2013年 商办混合

2014年 其他

2015年

溢价率 成交日期

注:近年来纯住宅用地出让比例减少,多数住宅地块附带一定的商办条件, 因此本部分讨论住宅+商住地块

10

【数据来源:南京市国土局、世联数据平台,统计范围不含溧水、高淳】

2.3商品房用地成交分板块一览

在前十强企业之间,分化同样在加剧,第一名和第十名的销额差距进一步扩大,2015年该差额继续稳 定在35亿以上。 随着前十门槛的提升,本土房企在前十中的身影也逐步减少,从 2010年的4家减少到2014年的2家, 2015年本土房企完全退出TOP10。

2010年-2015年南京住宅市场集中度

45 40 35 30 25 20 15 10 5 0 40% 35% 30% 25% 20% 15% 10% 5% 0% 100 90 80 70 60 50 40 30 20 10 0

从2010年至2014年市场领军房企销售集中度(前十房企累计销售额/全市总销额)走势情况来看,市场 集中度进一步上升至34.34%,2013年下降5个百分点之后,2014年迅速反弹,2015年继续上升2.3个百 分点,预计2016年将延续。 南京目前注册房地产开发企业约300家,而约3%的企业则完成整个市场34%的销量。未来是品牌开发商 所主导下的市场,中小企业拿地机会、市场份额将被进一步蚕食,集中度也将进一步提升。

世茂连续霸占市场占有率头名,仁恒 成TOP20企业价格标 杆。

TOP20房企平均市场占有率2.80%,同比上升了0.4个百分点,市场集中度进一步提升。

超过2.80%平均市场占有率的房企由2014年的5家上升到11家,世茂以4.84%市场占有率连续2年排名全市 第一。 TOP20房企平均售价达成率1.05(全市15049元/㎡,前二十强15740元/㎡),2014年TOP20中低于均价 达成平均值1.05的企业有7家,2015年上升到9家,中低端市场依据量的优势份额继续扩大。仁恒凭借江湾 天成成为TOP20中的价格标杆。长岛观澜清盘后,银城由去年均价达成率头名迅速下降到平均水平以下。

1

2 3 4 5 6 7 8 9 10

世茂地产

万科臵业 仁恒臵业 保利地产 新城地产 荣盛地产 正荣集团 升龙地产 弘阳地产 五矿地产

89.94

73.90 72.59 64.58 58.76 57.24 56.37 56.19 54.92 53.33

47.47

40.93 22.68 32.36 38.40 80.21 27.45 23.14 45.58 22.00

差额率 91.18% 186.13% 185.28% 92.07% 130.34% 68.65%